صعود نرخ بهره بین بانکی به ۲۳.۶۶ درصد/ سیاست انقباضی بانک مرکزی تعدیل شد؟

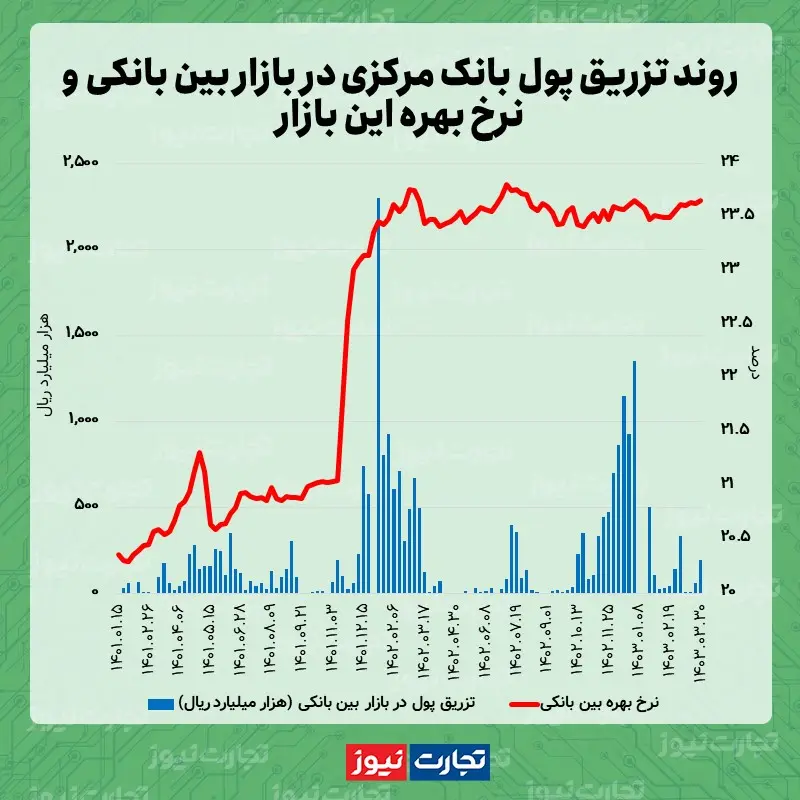

در هفتهای که گذشت، تزریق پول بانک مرکزی در بازار شبانه سه برابر شد و نرخ بهره بین بانکی رشدی 0.03 واحد درصدی را ثبت کرد.

به گزارش تجارتنیوز، به تازگی بانک مرکزی با بهروزرسانی بخش نرخهای سود در وبسایت رسمی خود، جدیدترین دادههای نرخ بهره بین بانکی و نرخ توافق بازخرید در هفت روز منتهی به 30 خردادماه را منتشر کرد.

بررسی دادههای اعلامشده توسط بانک مرکزی حاکی از آن است که در آخرین هفته خردادماه نیز به روند نوسانی خود ادامه داده و پس از افت در هفته گذشته، بار دیگر رشد کرده است. حداقل نرخ توافق بازخرید در این هفته نیز تغییر نکرد تا ثبات آن روی سطح 23 درصدی، برای بیشتر از یکسال ادامه داشته باشد.

نرخ بهره بین بانکی 0.03 واحد درصد بالا رفت

بر اساس گزارش بانک مرکزی نرخ بهره بین بانکی که در سومین هفته خرداد افتی 0.01 واحد درصدی را تجربه کرده و به 23.63 درصد رسیده بود، در هفته منتهی به 30 خردادماه 1403 تغییر جهت داد و با رشدی 0.03 واحد درصدی روبهرو شد. به این ترتیب میانگین موزون نرخ بهره بین بانکی به سطح 23.66 درصدی رسید که بالاترین میزان از آغاز سال جاری محسوب میشود.

افزایش وامدهی بانک مرکزی به بانکها

بررسیها نشان میدهند نرخ بهره بین بانکی در حالی صعودی شده که تزریق پول بانک مرکزی در بازار بین بانکی نیز رشدی قابل توجه را ثبت کرده است. زیرا بانک مرکزی که در هفته منتهی به 23 خردادماه، حدود پنج هزار و 760 میلیارد تومان از طریق بازار شبانه و سازوکار اعتباردهی قاعدهمند به بانکها وام داده بود، در هفتهای که گذشت که این رقم را بیش از سه برابر کرد و به 6 بانک و موسسه اعتباری غیربانکی، 19 هزار و 280 میلیارد تومان وام داد. البته در همین مدت، 24.3 هزار میلیارد تومان از مبالغی که بانکها پیش از این از بانک مرکزی قرض گرفته بودند، سررسید شد و این رقم به منابع بانک مرکزی بازگشت.

نکته قابل توجه دیگر در هفته گذشته، فعالیت بانک مرکزی در بازار باز بود که 228.6 هزار میلیارد تومان از این طریق به بانکهای وام داد که بیشترین میزان ریپو در تاریخ عملیات بازار باز به شمار میرود. همچنین 194.2 هزار میلیارد تومان از این مبلغ با سررسید 85 روزه به بانکها قرض داده شد.

با درنظر گرفتن مجموع این موارد در بازار باز و بازار بین بانکی، میتوان گفت که بانک مرکزی در هفته گذشته، سیاستهای انقباضی خود ر تا حدودی تعدیل کرده و به سمت سیاستهای انبساطی متمایل شده است.

بازار بین بانکی چگونه عمل میکند؟

بازار بین بانکی سازوکاری را فراهم میکند که از طریق آن، بانکهایی که در مراودات روزمره خود دچار کسری وجوه نقد میشوند، بتوانند این کسری را جبران کنند؛ بهطوری که این بانکها وجوه موردنیاز خود را از بانکهایی که منابع مازاد دارند قرض میگیرند و در سررسید و با نرخی مشخص این وجوه را برمیگردانند.

از آنجایی که سررسید این وامها بسیار کوتاهمدت و بهطور معمول یک شبه هستند، به این بازار، بازار شبانه و به نرخ معامله در آن، نرخ سود بازار شبانه نیز گفته میشود.